01

临汾市科技成果转化服务平台

全球SaaS龙头Salesforce,近期发布了2023年第三季度财报,总营收为78.4亿美元,同比增长19%,净利润2.10亿美元,预计全年营收约309亿美元,连续多年在SaaS领域的CRM细分赛道中位居市场第一。

与此同时,刚刚过去的11月,中国有赞,也发布了2022年第三季度财报,前三季度总营收为10.99亿元,同比下降6.6%,经营亏损为5.10亿元。中国SaaS第一股,依然在困境寻找答案。

有赞前三季度的营收总和,约为Salesforce一个季度营收的2%,同为各自国家的SaaS第一股,为何差距如此之大。本文将尝试深入探讨如下三个问题:

一、中美SaaS的产业环境、企业状况,差距有多大?

二、中美SaaS企业差距背后的原因是什么?

三、中国SaaS企业,出路究竟在哪里?

01

中美SaaS的产业规模、企业状况,

差距有多大?

1、中美SaaS产业规模对比

(1)预计到2022年底,美国公有云SaaS市场规模约为980亿美金,中国公有云SaaS市场规模约为572亿元人民币,约为美国市场的8.3%。公有云市场结构方面,美国公有云SaaS占比高达约70%,而国内公有云SaaS占公有云市场不到30%。

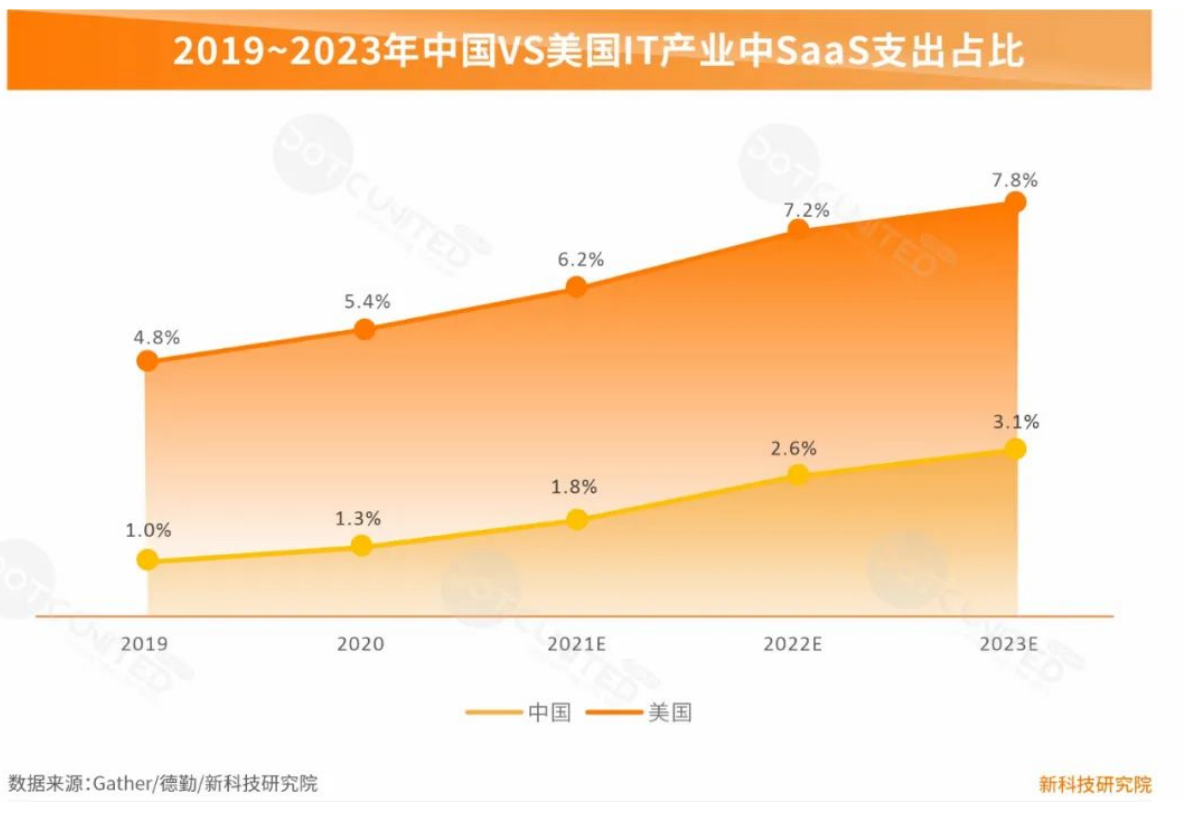

(2)2022年,IT产业中SaaS的支出对比,美国IT产业中SaaS支出占比为7.2%,而中国支出为2.6 %。

(3)SaaS在美国已经深入到了各行各业,整体渗透率超过了70%,而中国渗透率约为15%左右。

2、中美SaaS企业发展状况对比

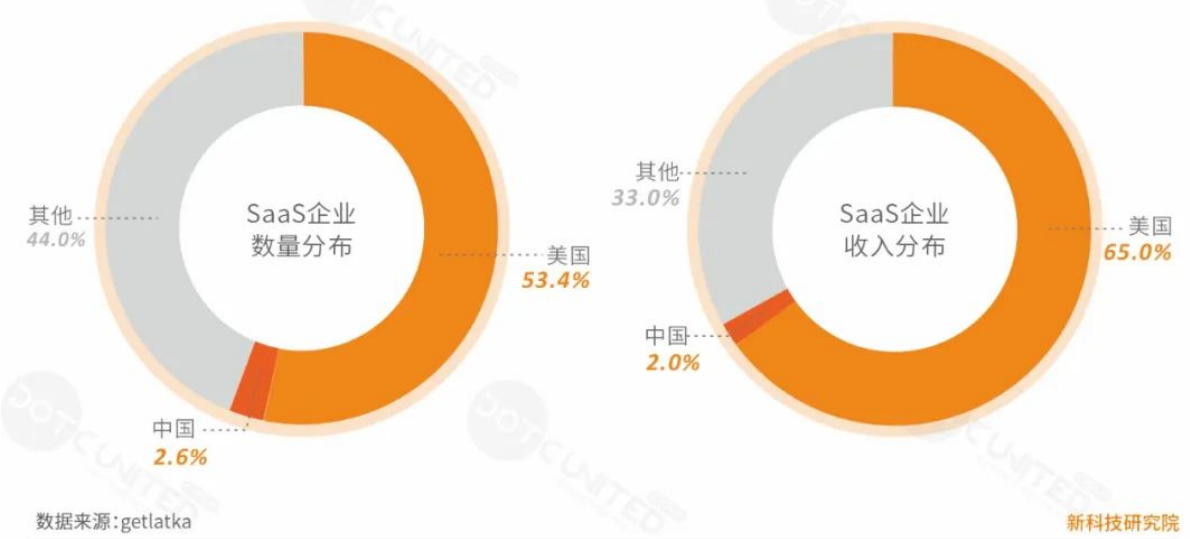

(1)全球主要50国SaaS企业数据显示,拥有SaaS企业数量最多的是美国,占据超过50%的市场份额,中国占约 2.6%。从企业收入规模来看,SaaS企业创收最多的依然是美国,据约65%的市场份额,中国占2%。

(2)美国大部分SaaS企业成立于1999年后,在历经8~10年的成长后,很多企业成功上市。国内目前以SaaS为主要盈利模式的企业较少,上市SaaS企业较少。统计中美两国SaaS上市企业(包含SaaS概念股上市)结果显示,中国SaaS上市企业市值TOP10的总市值约612.2亿美元,美国TOP10企业总市值突破万亿美元,达到10963.2亿美元,中美SaaS上市企业TOP10总市值相差17倍之多,TOP50的企业总市值也相差了17倍左右。

关于本文开始提出的第一个问题,我们小结如下:

从产业规模上看,中美不在一个量级上。从企业层面上看,中美SaaS企业,在数量、营收、市值,也有较大差距。与美国的SaaS产业和企业相比,中国的SaaS发展还处于早期阶段。

02

中美SaaS产业和企业差距如此之大,

背后的原因到底是什么?

1、中美SaaS发展历程对比

SalesForce的完整发展历程图

SalesForce的完整发展历程图

SalesForce的发展历程如上图所示,2000年后正式推出了首个SaaS版本的CRM 产品,至此全球开始有了真正意义上的SaaS定义。2007年,正式推出了世界上第一个可以在统一架构上部署应用的平台“Force.com”,顺便又造了个新热词“平台即服务”,标志着PaaS模式的正式诞生。2016年,Salesforce完成了SaaS层全流程销售场景CRM四朵云的布局,并开始为数据服务打基础,“AI+大数据”的DaaS层开始构建。复盘美国SaaS发展历程,以Salesforce为代表,用贝尼奥夫自己的话来讲,第一个十年布局SaaS,第二个十年布局PaaS,未来十年靠“数据+AI”盈利。历经22年左右发展的美国的SaaS产业,如今已经迈入了成熟期。

而中国SaaS企业的成立,第一阶段,2004~2012年,起步阶段,最早可追溯到2004年的八百客,随后是2009年的红圈营销,再到2012年销售易、纷享销客,以及有赞前身口袋通的成立,这个阶段,众多SaaS企业的成立、大量资本的进入,都标志着中国的SaaS产业,完成了从萌芽到起步。第二阶段,2012~2018年,这个阶段的典型特征是,大量资本和人才涌入之后,都有着强烈的业绩预期,众多中国SaaS厂商,开始跑马圈地、烧钱增长客户,进入到增收不增利的阶段,营收似乎在不断翻倍,但亏损在持续加大,续订率持续走低,众多企业开始了战略调整,很多企业从疯狂获客,开始转向有质量的增长,客户定位,也从小微客户走向中大型客户,更多企业开始关注获客成本CAC、全生命周期价值LTV,以及如何提升续订率,但从实际的结果来看,众多数企业在这一阶段的表现不尽如人意,只有极个别头部企业如钉钉、用友、金蝶具备了跑出来的基础。第三阶段,2018年至今,随着公有云在中国市场的逐渐发展,个别头部企业继续领跑,而以有赞为代表的最早一批SaaS企业继续亏损,还有越来越多的企业,为了迎合资本市场,转向了PaaS,中国SaaS企业开始了新一轮的转型。

对比中美SaaS企业的发展历程,我们发现Salesforce的成长,是市场需求催生下,正常的企业演化过程。上世纪九十年代的北美市场,传统IT使用率低,成本高,一方面,大量北美的中小企业,无力承受高昂的IT费用,另外一方面,数百万美金实施CRM体系后,大约60%的大型企业,由于功能脱离实际的销售应用场景,CRM几乎没有被使用,在这种市场背景下,随着北美公有云产业的崛起,在受到亚马逊商业模式的启发下,号称传统CRM(尤其是Siebel)杀手的SaaS模式终于诞生了,特征是基于云、按需订阅、价格更低、配置更灵活。彼时,2000年前后的美国,工业化已经走过了百年,进入了成熟期,对信息化提出了刚性需求,而北美的IT领域,也已走过近30年的历程,云服务也开始逐渐崛起。

而2004年的中国,工业化约40年,刚刚从国外引入了信息化的概念,在那个盗版横行、软件不值钱的年代,以单纯的模仿为基础,产生了中国最早的SaaS模式,彼时,公有云的价值,在国内鲜有人深刻理解。

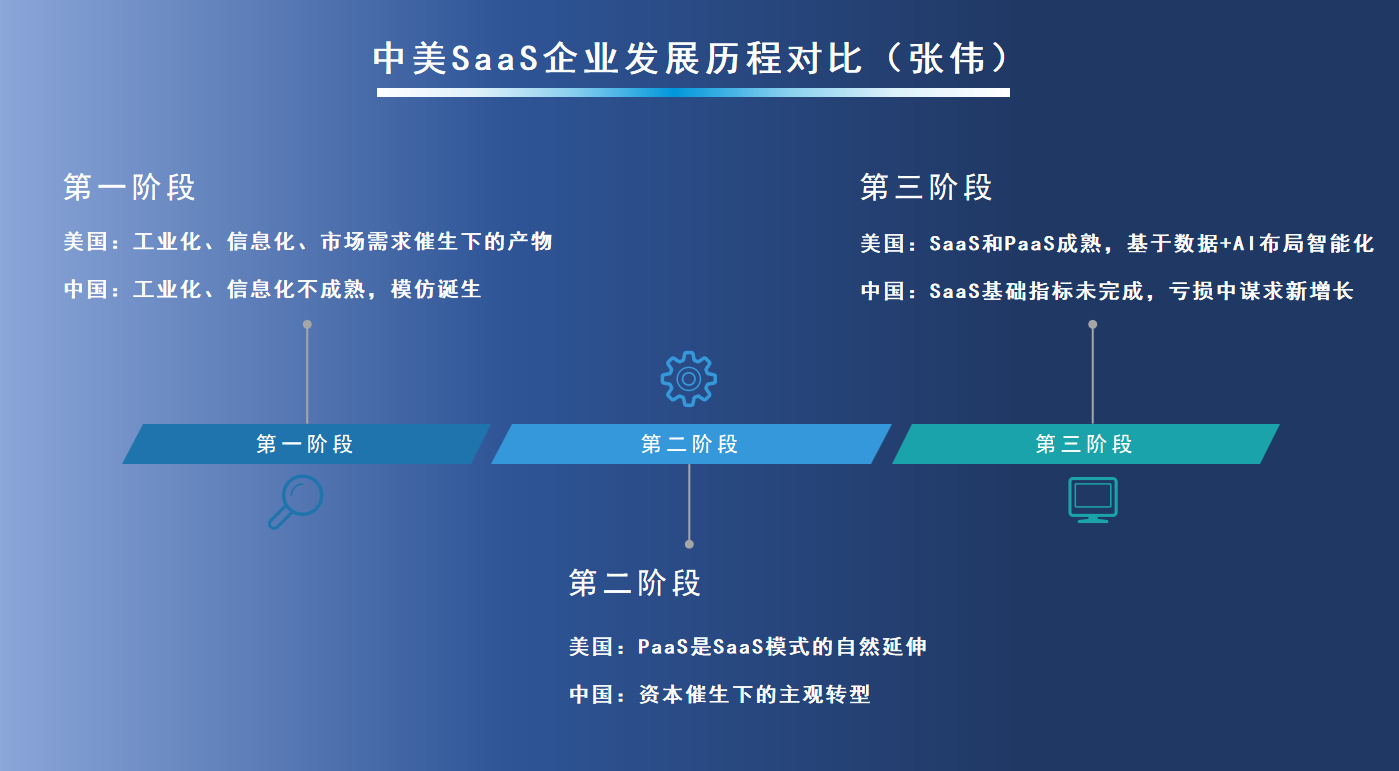

结论1:美国SaaS诞生,是在工业化、信息化发展到一定阶段,市场需求催生下的必然产物。而中国SaaS,是在工业化、信息化、市场认知都不成熟的环境下,以模仿为基础诞生的,这必然造成了国内SaaS企业的发展难度更大,需要的时间更长。

第二阶段,北美PaaS的诞生,鼻祖贝尼奥夫的解释是SaaS的自然延伸,当SaaS模式的客户的数量积累到一定程度,客户需求,在标准化与多样化之间已经出现了大量矛盾,在看到大量客户个性化需求,需要被满足,而原本的SaaS企业无力满足时,企业便开始了转型,做更底层共性的技术支持,这样,PaaS平台就诞生了。无法被满足的客户需求,变成了ISV的商机,他们以PaaS平台为渠道,帮助平台开发应用,还有一些具有开发能力的客户,可以基于PaaS自行完成应用开发。这样,SaaS为PaaS做导流,PaaS为SaaS建立护城河,最终建立了良性的产业生态,正向循环的商业模式。

而中国企业并不是这样,在第一阶段SaaS模式,烧钱未达预期,营收增长无望,持续亏损、走投无路时,在资本的揠苗助长之下,为了建立产业生态,赢得资本的青睐,而选择了PaaS,还有些企业,不走寻常路,直接走向PaaS,希望一步到位建立平台。

结论2:正如贝尼奥夫自己所说,“PaaS是SaaS模式的自然延伸”,当然,做SaaS未必要做PaaS,但如果做PaaS,那么SaaS层面上需要足够的积累。而大量国内企业,显然并没有理解这两者之间深刻的关联关系,也并没有因为客观市场需要,而倒逼自身发展,而是在资本催生下,一厢情愿的在供给侧,完成了主观的转型。结果是SaaS基础没有夯实,PaaS的护城河更无法建立,所谓的生态平台,更像是迎合资本市场的话术,而忽悠对方的时间久了,自己都信了。

第三阶段,北美市场基于前两阶段积累,基于数据+AI,谋求智能化服务的盈利,开始为未来10年深度布局。而很多中国企业,前两个阶段烧钱未果,高昂的获客成本、极低的客户续订率、以及客户不断的流失,让很多企业开始在SaaS模式之外,谋求新的盈利模式。

以有赞为例,从SaaS“软件”公司,帮助企业在微信生态开网店,转型为SaaS“电商”公司,软件模式无法盈利,靠电商模式继续发展,但结果是,SaaS软件卖不动,电商流量起不来,既不能在SaaS领域,成为中国的Salesforce,也无法在电商领域,成为猫狗拼。

结论3:资本催生下、以模仿为主的SaaS,本地化的基础没有夯实,CAC、LTV、续订率等基础指标尚未完成,SaaS赚不到钱,转型PaaS更难变现,开始谋求新的增长曲线,企业距离SaaS模式越来越远。

上述三点总结如下图所示:

中美SaaS发展历程总结如上图所示

中美SaaS发展历程总结如上图所示

2、需求侧和供给侧的原因总结

2.1 需求侧:

(1)对软件认知不同

欧美企业经历过经济高速发展的红利期,已经明白除了拼人头的内卷之外,企业效率提升才是核心竞争力,付费的认知和意愿,都被教育的相对成熟。而中国,彼时,工业化进程时间较短,很多龙头企业,还沉浸红利中,很多中小企业,依然在渴望抓住风口,快速暴富,对于SaaS软件的付费需求、付费意愿,都还处于懵懂阶段。很多老板,并不认为知识是改变企业命运的核心,对于集成最佳知识实践的软件,帮助企业降本增效、增加营收,也并不感冒。甚至于觉得,有形的硬件可以高价,无形软件不应该值钱,这样的认知,长期占据着很多老板的大脑。

(2)对公有云SaaS认知不同

北美快速发展IaaS层基础设施,强有力的支撑着SaaS的开发和应用,让企业客户对资源共享的接受程度越来越高,B端企业用户越发明确的理解SaaS的便利性,并形成了高度的用户粘性。同时,基于公有云的SaaS逐渐盛行,也进一步促进云计算技术发展。两者形成了良性循环。

公有云SaaS市场规模方面,美国作为全球最大的公有云SaaS市场,2021年公有云SaaS市场份额占全球约66%,中国公有云SaaS市场占据全球市场份额5.3%。国内市场,公有云业务的发展和普及,远不及北美,这一系列的数据背后,其实带来的直接结果,就是中国的大量企业客户,依然没有真正理解公有云SaaS的便利性,很多企业即使理解,也并不接受,大量的国、央企,选择自建私有云,或者选择有国央企背景的云服务商,明确拒绝国外云服务,一些民营企业的云服务也很难入围。数据安全性,往往成为SaaS的一票否决因素。这确实需要更长的时间和足够的耐心,即使是在北美,贝尼奥夫当时为了能让企业客户,真正安心的使用其云上软件的租用服务,也同样经历了足够多的挫折,历经了时间和客户足够的考验,才逐渐成熟。

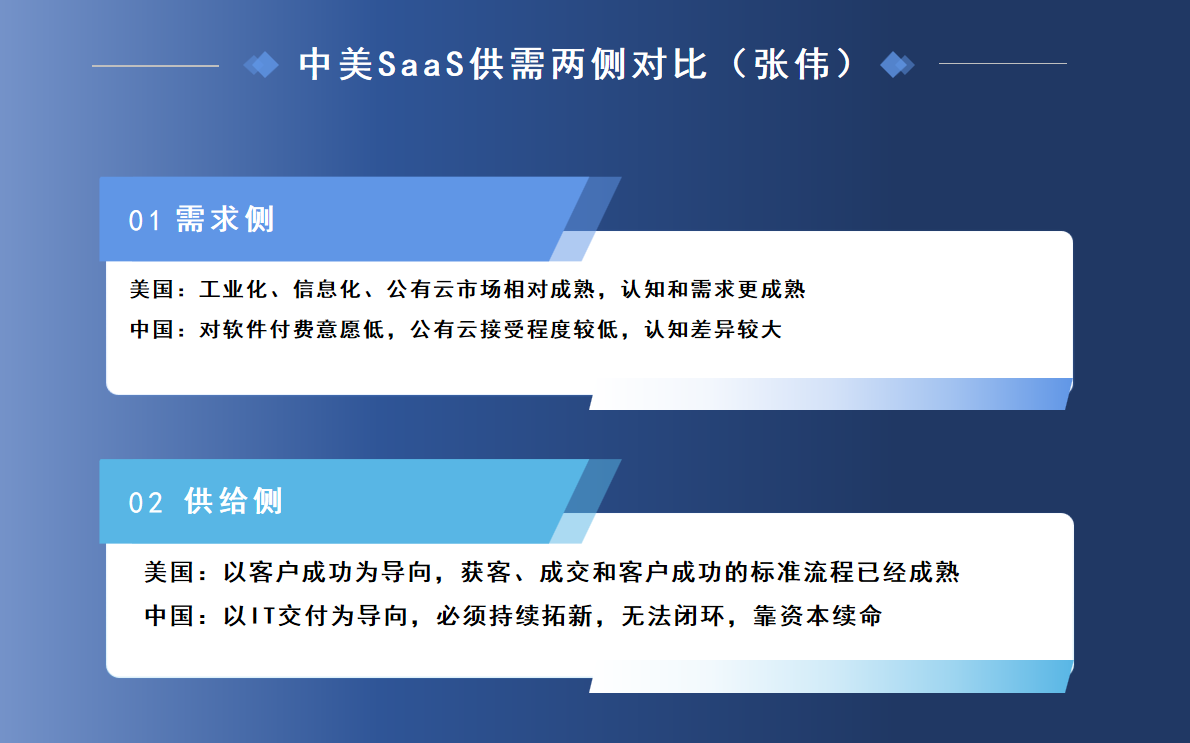

结论:需求侧,中美客户对于软件的认知不同,对基于公有云SaaS的便利性、安全性的认知也差异较大,这直接导致了SaaS市场需求差异较大。

2.2 供给侧:

(1)以客户成功为导向,还是以IT交付为导向

众所周知,中国企业的生命周期是相对较短的,尤其是创业型的中小微企业,平均周期不到三年,大量的企业依然处于生存阶段,在生死存亡的阶段,客户急需的是真正的业务能力的提升,有效的增加营收,而供给侧的SaaS企业,对于交付的理解,依然停留在IT层面上。SaaS企业的销售团队,要么是传统的地推模式,迅速拓客结单,要么是传统的大客户销售模式,真正解决客户问题,传递业务价值,始终被摆在了辅助加速成交的位置上。研发层面上,更多的是解决技术问题,也不是以客户的业务为导向。能将SaaS企业的商务、技术问题 ,与客户业务问题充分打通、打透,深度融合在一起,真正帮助客户提升业务能力的SaaS企业,在国内少之又少。

在无法帮助客户解决真正业务问题的时候,国内的SaaS供应商,多数选择了低价竞争,听到国内SaaS软件供应商,讲的最多的一句话就是,反正客户初始部署,不需要花多少钱,先给客户上吧,产生实际业务和增量,次年续费,产生订阅,如果没有,客户觉得也花不了多少钱,这实际上已经走上了本末倒置的怪圈中。

(2)是否形成了获客、成交和客户运营,高效的标准流程

Salesforce创始人贝尼奥夫曾说过,2B最好的营销模式是活动营销和内容营销,个人在辅导SaaS企业过程中,发现国内企业,对于营销的理解尚浅,处于初级阶段,从营销获取并孵化成熟商业线索的流程,几乎是没有的。

而到了销售环节,Salesforce也进行了精确的细分,从BDR到AE和CS团队,有着明确且成熟的责、权、利的分解。比如CSM团队,在客户签订第一期合同之后90天内,就开始进就开始介入,不断向客户证明产品和服务的价值,进行基于客户全生命周期的运营,充分挖掘客户LTV,降低CAC,让客户产生稳定的MRR或ARR收入,增加续费和续订率,同时完成交叉销售和向上销售。

而国内,到了销售环节,大客户+地推模式依然是主力,销售确认、成交的高效率闭环,依然难以建立,很多中国SaaS企业为了生存,只能去找大量销售人员,用人海战术增加营收。而到了客户运营阶段,发现几乎形同虚设,主要是在做客户的定制化开发,而不是客户的成功运营。

这也直接造成国内龙头SaaS企业,中小客户的续订率约70%,大企业客户很少超过90%。而更多的国内SaaS企业,中小客户续订率甚至低于20%,大客户的营收占比很小。相比之下,Salesforce则常年平均超过90%,截止2020年,大客户(客单价一百万美元以上)创造的年化收入已占比约67%。当客户走掉的速度比新进的还快,那么就必须不断的拓展新客户,否则营收数据会变得很难看,老客户的运营就变得可有可无。国内的SaaS企业进入了一个恶性循环的怪圈当中。

获客和成交的成本居高不下,带来的企业经营上的表现,就是人均产值低,软件服务型的企业,人均产值达到50~100万,才开始摆脱亏损。100~150万则开始盈利,并达到拟上市或已上市公司的标准,人均产值达到150万~200万,成为行业独角兽,200万以上,则成为行业龙头。而出中国企业级SaaS人均产值,多数还停留在50万以下,多数正在倚靠资本的持续投入才能存活。

结论:供给侧,中国大量SaaS企业,以软件成交为目的,以IT交付为导向,与客户的实际业务痛点,有着较大鸿沟。同时,获客、成交和客户运营的标准流程还没有形成,拓新和成交是主力,已有客户的成功运营成了摆设,由此造成的续订率低,营销和销售成本居高不下,人均产值低,国内多数SaaS企业持续亏损,靠资本续命。

供需两侧对比如上图所示

供需两侧对比如上图所示

03

美国市场的成功,能适用中国市场吗?

中国SaaS企业,出路究竟在哪里?

1、事实证明,简单照搬美国市场的成功,是不行的。

美国市场当年诞生的CRM,核心是解决两大问题,第一,是基于信息的共享,让销售团队更好的协同工作,销售获取商机之后,要协同售前和专家团队,针对商机完成方案,由于相对较长的跟踪周期,复杂的决策流程,公开透明的招投标,这些信息需要在一个项目组里共享。第二,对商机进行数据统计,从而预测出销售结果。信息共享、销售协同、预测结果,这是当年Siebel推出CRM解决的核心问题,而Salesforce将这样的理念搬到了Web上,并且进一步迭代优化,推出了SFA,让销售流程实现了标准化、自动化,那么销售结果自然就更加准确的预测。在美国,销售的工作是相对公开、透明的,有多少商机,中了多少标,需要根据这些信息,相对准确的推算,今年能达到的销售额,但是在中国,需求是这样吗?看起来并不是。这样的理念,搬到中国之后就水土不服,它是有特定的适用范围,尤其适合于决策周期较长、决策流程相对复杂,需要售前和专家团队等进行协同作战的知识型销售。他们需要协同作战,对客户进行充分的业务咨询,这是典型的顾问型销售,而国内当时的情况并不是这样,直至今日,要想完成这样顾问型销售的转型,对很多国内企业来说也是很难的一件事情,很多销售单兵作战,透明度低,面对大量客户,团队协同需求低,因此,来自一线的声音是,这样的CRM,对他们来说,是负担而不是增效,是管理工具,而不是流程自动化的销售工具。这样的软件照搬到中国后,最直接的体现,就是最早沿用这种理念的两家中国企业,当销售额达到2000万美元的时候,就很难再进一步了。用友也曾做了类似产品,但最终的客户停留在1000家左右,销售额停留在了3000万元,最终项目停止。

CRM在中国,并不是行不通,而是北美CRM的核心理念,只适合中国本土的一部分企业,更多的中国企业,需求并不是这样,这也是为什么后来的SCRM,能够在在中国的土壤上迅速成长,因为它解决了销售流程中一部分刚性痛点,从企业的供给侧,走向的客户的需求侧,真正的开始捕捉客户层面上的行为数据,从而对销售的行为作出指导。

显然,简单的把美国市场的成功,搬到中国,结果是不行的。

结论:不能简单的粘贴和复制Salesforce模式,而是要通过研究其产业发展历程、企业增长过程,透过现象还原其诞生和增长的本质,才能得出正确的结论。

2、中国SaaS企业,出路究竟在哪里?个人有如下建议:

(1)从IT交付,转型为解决客户真实痛点需求。传统的签单和交付只是开始,客户的成功才是目的。

由于SaaS独特的模式,企业的生存越来越依赖于客户的成功,SaaS最核心的特点是,客户可以根据自己的实际需求,通过互联网向厂商订阅所需要的软件服务,也就是“按需付费、开箱即用”,这让客户更多的掌握合作的主导权。所以,唯一的解决方案,就是以客户为中心,保证客户的真实需求被满足,客户成功,企业就能成功,持续的从客户身上获取收益。未来科技的发展,只能让客户更有话语权,市场将更加以客户为中心,因此在SaaS领域,广为流传的一句话就是,“企业90%的收入都来自客户成功”。

而传统的IT体系,从售前、到销售的成交,再到售后的实施交付,并不是以客户的成功为导向的,来自于客户方一句广为流传的话就是,“供应商已经成功了,但我们客户还没有成功”。

大量的企业,作为软件供应商,习惯了交钥匙工程,标准化的软件和定制开发,过程和结果,都与北美上世纪90年代所面临的问题是相似,多数软件在客户方,并没有被有效利用起来,解决的往往也不是真实的业务痛点需求。比如,大客户层面上,在国内依然是决策人和使用人分离的状态,两者的实际需求其实差异是较大的。有很多企业为了打下订单,短期内拿下决策人,这当然是毋庸置疑的,但从长期来看,这是远远不够的,我们发现,有很多供应商在签合同并交付之后,除了客户这里出现故障问题,要进行系统的维护、升级之外,几乎和客户再无连接,因此,首先的建议,是要真正的关注,系统是否深度融入到客户的业务体系当中,客户是否通过软件体系获得了成功,要继续投入更多的力量与关注。

而中小客户看起来,个性化需求很多,造成了标准化不满足,定制开发成本高,处于两难的尴尬境地。我们实际观察发现,中小客户多数对自己的核心诉求并没有清晰梳理。客户的“需要”很多,但真实的“需求”很少。因此,不但要理解客户需求,更重要的是要挖掘客户需求背后的原因,很多客户是业务高手,但并不是业务建模高手,而从业务模型诊断再到数字化建模,这其实已经远远超出了客户的认知范畴,挖掘客户的真实痛点,驾驭客户的真实需求,变得尤为重要。

(2)建立营销、销售、客户成功运营的高效闭环流程

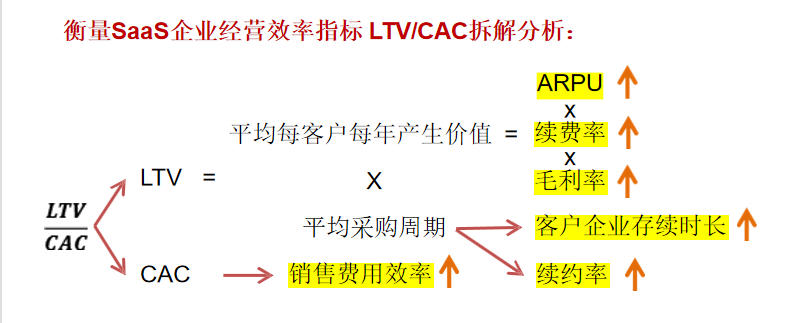

SaaS企业要尽可能的降低获客成本CAC,提升客户的全生命周期价值LTV,一般来说,LTV要大于三倍的CAC,而CAC要在12个月之内收回,因此,SaaS企业需要在最短的时间内,捋顺获客流程、成交流程、客户成功流程,成功将其标准化,从而进行大规模的扩张。借鉴北美活动营销和内容营销的方式,打出营销组合拳,有效降低企业的获客成本,比如,2003年首届Dreamforce大会就上千人参与,而到了2017年规模变成了17万人,而大量的客户咨询、答疑解惑,不是通过人工来进行,而是在官网的Trailhead和Traiblazer上解决。在销售环节,需要将销售流程进一步进行细分,有效的降低销售的成交成本、提升销售的成交效。在客户成功运营环节,以客户的成功使用软件为导向,完成客户的续订,向上销售和交叉销售。最终三箭齐发,才能有效的提升企业营收,达到提升客户LTV,降低CAC,提升续订率和续费率的功效。

(3)以客户核心需求为导向,倒逼企业提升产品创新力

梳理出客户的核心价值诉求,以及诉求背后的原因之后,那么,倒逼企业进行高效的产品创新,提升产品力,就显得非常重要。这些不是一朝一夕的事情,即便强如Salesforce,短期内也没有办法做到这一点,比如销售云、客服云、营销云、电商云的CRM四朵云闭环流程,耗时17年才算布局完成。大名鼎鼎的PaaS平台,虽然在2007年正式推出,但Force.Com的营收和利润,多年没有对外公开,在2012年以前的财报中,我们找不到类似Platform这样的描述。产品创新直至盈利,对任何企业来说,都是一项艰难的挑战,不是三、五年时间,就能有所谓革命性产品诞生的。当然,可喜的是,我也看到,国内有些企业在这方面表现尤为出色,通过不断的优化产品开发流程,建立产品的标准化开发平台,让产品的研发和创新,较过去提升了10倍以上,更加迅速的响应客户的多元化需求,在标准化和个性化之间,完成了很好的平衡。作为一家SaaS企业,对客户的产品模式,将来是否会从SaaS延伸到PaaS,这尚且值得商榷,但企业自身产品研发的“PaaS化”,将大幅度提升产品开发的效率。

有关本文开始提出的第三个问题,我们总结如下图:

中国SaaS企业成功的要素

中国SaaS企业成功的要素

最后,回到文初的三个问题,中美SaaS的产业环境、企业状况,的确差距较大。其背后,有客观原因,工业化程度、信息化程度、云市场规模,客户认知的成熟度,都存在着较大的差异。但同时,也有主观的原因,国内SaaS企业多数还停留在IT交付阶段,与客户的实际业务痛点有鸿沟,对客户成功的关键性问题,还没有真正的理解。美国市场的成功,不能够简单的生搬硬套,这不能解决中国市场的需求,问题的答案还得自己找,中国SaaS企业,需要真正的以客户的成功为导向,倒逼企业提升研发创新能力,建立高效的获客、成交和客户成功闭环,也许这才是背后共性的本质,中国的本土SaaS企业,必将走出一条适合自己的成功道路。